A taxa básica de juros (Selic) atingiu 4,25% ao ano com sinalização de fim do ciclo de cortes. A trajetória até esse patamar, que representa a mínima histórica dos juros no país, estimulou dois movimentos: queda na rentabilidade de investimentos conservadores e uma corrida dos bancos para oferecer as taxas de financiamento imobiliário mais competitivas e aumentar a carteira de clientes. Tudo isso cria um ambiente financeiramente vantajoso para a compra do imóvel próprio, em detrimento do aluguel.

O mercado está aquecido. Segundo dados da Associação Brasileira das Entidades de Crédito Imobiliário e Poupança (Abecip), foram financiados 27,9 mil imóveis em janeiro de 2020, elevação de 38,9% ante janeiro de 2019. Nos últimos 12 meses, os recursos atenderam 305,8 mil imóveis, alta de 31,4%. A projeção da entidade é de que os financiamentos imobiliários com recursos da poupança atinjam alta de 31% em 2020.

O movimento faz sentido quando os números são colocados na ponta do lápis: se há alguns anos era vantagem pagar aluguel e deixar o dinheiro de uma entrada rendendo um CDI de dois dígitos, agora, com a queda nas parcelas do financiamento e os valores dos aluguéis subindo mais rapidamente que os de compra, o cenário muda.

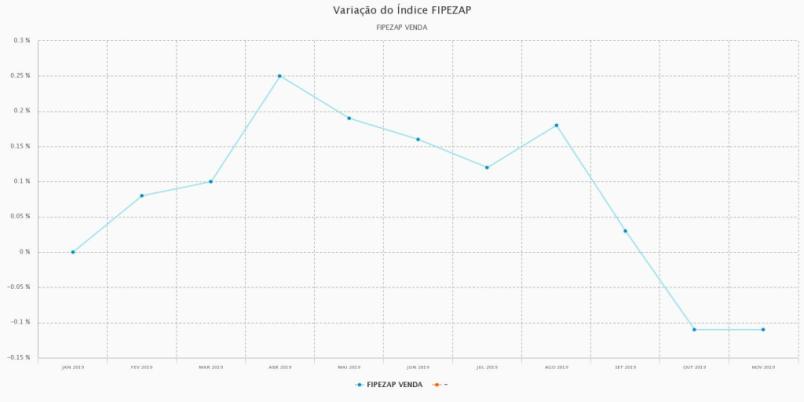

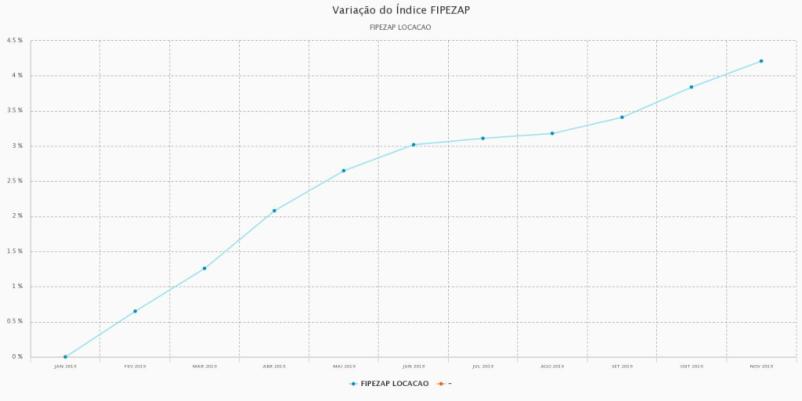

Segundo o índice Fipezap, os preços de venda de imóveis caem 0,11% nos 12 meses até novembro. Os valores de locação, por outro lado, acumulam alta de 4,21% no período.

Guerra de taxas

O movimento levou o financiamento imobiliário a um patamar de juros sem precedentes no país – a média está em 8% em janeiro de 2020, ante quase 13% dois anos antes. E como a perspectiva não é de novas quedas da Selic, é provável que as taxas do financiamento também não caiam mais.

Um levantamento feito pela Credihome, plataforma de comparação de produtos de crédito imobiliário, a pedido do InfoMoney, mostra o Custo Efetivo Total CET médio das linhas de financiamento imobiliário atreladas à TR (modalidade tradicional) nos cinco maiores bancos do país, além das linhas oferecidas pelo Banco Inter e pela própria plataforma. Dois cenários são considerados: financiamento por 20 anos ou por 30 anos.

Pelo índice mais recente de rentabilidade do aluguel do Fipezap, que mostra a razão entre o preço médio de locação e o de venda dos imóveis, o aluguel desse mesmo imóvel de R$ 600 mil sairia, na média nacional, por R$ 2.320 ao mês.

Na tabela, CET corresponde ao Custo Efetivo Total do financiamento e CESH é o Custo Efetivo do Seguro Habitacional, que engloba pagamentos de prêmios previstos referentes às coberturas mínimas obrigatórias dos seguros de Morte e Invalidez Permanente (MIP) e Danos Físicos ao Imóvel (DFI). A simulação é feita para um perfil de comprador na faixa dos 35 anos de idade.

| BANCOS | VALOR DO IMÓVEL | FINANCIAMENTO | PRAZO | JUROS | CET | CESH | PRESTAÇÃO |

| BRADESCO | R$ 600.000,00 | R$ 420.000,00 | 20 | 7,30% | 8,14% | 3,08% | R$ 4.370,88 |

| CAIXA | R$ 600.000,00 | R$ 420.000,00 | 20 | 8,18% | 9,22% | 2,73% | R$ 5.882,10 |

| CREDIHOME | R$ 600.000,00 | R$ 420.000,00 | 20 | 8,64% | 9,12% | 3,07% | R$ 3.837,22 |

| INTER | R$ 600.000,00 | R$ 420.000,00 | 20 | 7,70% | 8,39% | 2,97% | R$ 4.412,76 |

| ITAÚ | R$ 600.000,00 | R$ 420.000,00 | 20 | 7,45% | 7,99% | 3,00% | R$ 4.354,87 |

| Santander | R$ 600.000,00 | R$ 420.000,00 | 20 | 7,99% | 8,66% | 2,23% | R$ 4.449,03 |

| BANCOS | VALOR DO IMÓVEL | FINANCIAMENTO | PRAZO | JUROS | CET | CESH | PRESTAÇÃO |

| BRADESCO | R$ 600.000,00 | R$ 420.000,00 | 30 | 7,30% | 8,17% | 4,05% | R$ 3.787,65 |

| CAIXA | R$ 600.000,00 | R$ 420.000,00 | 30 | 8,18% | 9,27% | 3,67% | R$ 4.667,20 |

| CREDIHOME | R$ 600.000,00 | R$ 420.000,00 | 30 | 8,64% | 9,12% | 3,07% | R$ 3.426,35 |

| INTER | R$ 600.000,00 | R$ 420.000,00 | 30 | 7,70% | 8,42% | 3,02% | R$ 3.896,64 |

| ITAÚ | R$ 600.000,00 | R$ 420.000,00 | 30 | 7,45% | 8,22% | 4,09% | R$ 3.820,34 |

| Santander | R$ 600.000,00 | R$ 420.000,00 | 30 | 7,99% | 8,61% | 2,62% | R$ 4.008,66 |

Além da modalidade comum, o comprador ainda pode optar pelos novos formatos oferecidos pela Caixa: o financiamento corrigido pela inflação (IPCA) e o mais recente financiamento com juros prefixados. O primeiro é mais indicado para quem pode quitar antes, já que o risco inflacionário recai sobre o comprador. O último, por ter taxas mais altas, mas fixas, vem sendo defendido como uma forma de proteção ao comprador que teme descontrole nos preços (o que tiraria a TR do zero). Confira a comparação para um financiamento com prazo de 20 anos.

| Taxa mínima (com relacionamento) | Taxa máxima (sem relacionamento) | |

| Modalidade TR | TR + 6,5% a.a. | TR + 8,5% a.a. |

| Modalidade IPCA | IPCA + 2,95% a.a. | IPCA + 4,95% a.a. |

| Modalidade prefixada | 8,5% a.a. | 9,75% a.a. |

Custo de oportunidade menor

Por fim, o custo de oportunidade, ou seja, o risco de utilizar o dinheiro e renunciar a negócios mais vantajosos, está menor, considerando que as aplicações conservadoras (principalmente na renda fixa) pagam menos quando a Selic está mais baixa. Em outras palavras, a escolha entre dar uma entrada em um imóvel ou investir o mesmo montante se torna mais complexa do que quando a renda fixa pagava até 14,25% ao ano, há quatro anos.

Em meados de 2016, quando a Selic chegou a 14,25% ao ano, era mais fácil encontrar aplicações com liquidez que rendiam cerca de 0,8% ao mês, já subtraindo impostos. Nesse cenário, investir valor da entrada do imóvel (R$ 120 mil, no cenário do financiamento de 20 anos) renderia cerca de R$ 1,4 mil mensais, algo próximo à diferença entre o valor do aluguel e o valor da parcela do imóvel, na simulação em questão. O financiamento se tornava, então, desvantajoso. Agora, com a nova taxa Selic, o mesmo investimento rende menos de R$ 300 mensais.

Na ponta dos preços, Igor Freire, diretor de vendas da Lello, argumenta os imóveis ainda não foram remarcados aos níveis pré-crise (conforme visto na tabela do Fipezap), e, com oferta superior à demanda, existem boas oportunidades no mercado para aproveitar. Essas oportunidades, todavia, devem se tornar mais escassas em alguns meses justamente em função dos juros mais baixos. “O momento está muito bom agora. É o melhor em pelo menos cinco anos”, argumenta.

Freire conta que vem presenciando uma série de contratos de financiamento em que a parcela fica praticamente igual ao valor que o cliente pagaria no aluguel do mesmo imóvel ou de outro similar na mesma região. É uma situação relativamente rara, mas, “se acontecer, a compra é muito vantajosa”, diz.

Caso a relação não seja assim tão óbvia, outra forma de saber se o financiamento compensa frente ao aluguel é comparar os valores com o rendimento mensal de suas aplicações financeiras. Se a rentabilidade dos seus investimentos conservadores superar o valor do CET no mesmo período do financiamento, considerando o valor extra que você poderia investir considerando a diferença entre o preço do aluguel e o do financiamento, morar de aluguel ainda pode fazer mais sentido. Esta ferramenta do Fipezap ajuda a fazer a conta para quem ainda tem dúvidas, levando em conta todos esses fatores.

Por fim, é necessário considerar a necessidade de flexibilidade. “O principal é entender as motivações para cada uma das operações: no aluguel, você não tem vínculo com a propriedade, o que significa não ter as obrigações, mas também não poder fazer o que bem entender com ela”, diz Freire. “No financiamento, existe a possibilidade de rentabilizar com a valorização do imóvel no futuro, mas é importante não se descapitalizar totalmente”, complementa o diretor da Lello.